2022保险业数字化客户经营白皮书

-

2022-08-19

-

金融行业/客户经营/销售技巧/行业报告

2022年9月6日,中国银行保险报、普华永道与循环智能(Recurrent AI)联合编写的《2022保险业数字化客户经营白皮书》正式发布。白皮书聚焦保险业客户经营的现状与痛点、客户经营数字化转型的突破点、领先实践案例以及未来发展趋势展望。通过对 65 家国内主要保险机构的管理者进行问卷调研和深入访谈,白皮书重点分析了保险机构在获客、知客、触客活客、营销转化、黏客、客户经营管理等方面的现状和痛点,并且结合调研内容,整理了在经营理念、销售管理、客户洞察等方面的六大突破点和实践建议。

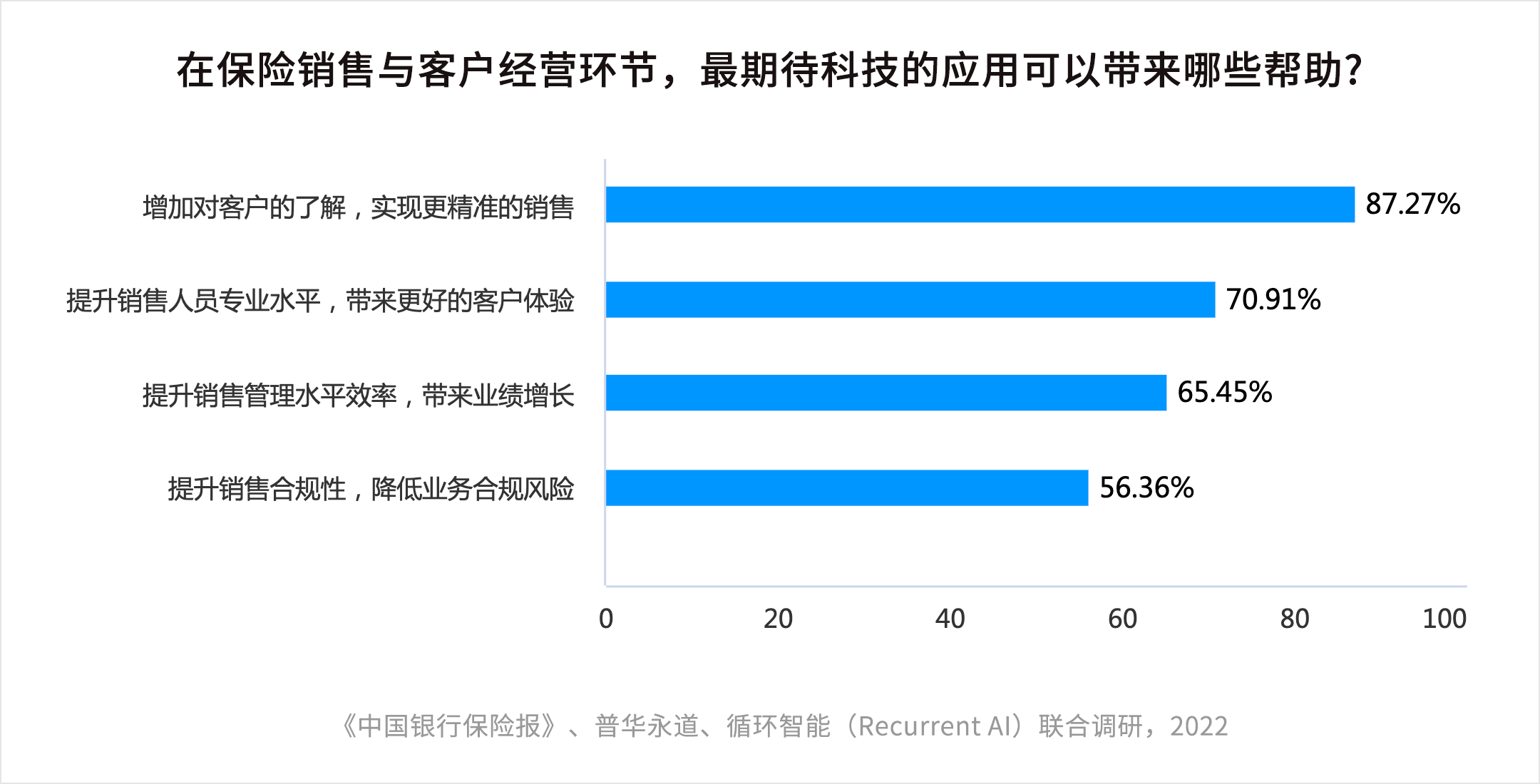

本次白皮书调研发现,在保险销售与客户经营环节,销售科技驱动的增长将成为关键突破点。保险机构最期待科技应用带来以下四个方面的帮助:增加对客户的了解,实现更精准的销售(87.3%);提升销售人员专业水平,带来更好的客户体验(70.9%);提升销售管理水平效率,带来业绩增长(65.5%);提升销售合规性,降低业务合规风险(56.4%)。调研数据还显示,在常态化疫情防控趋势下,针对代理人的展业辅助工具方面,最受期待的工具分别是:远程同屏辅助(74.1%)、专业知识问答助手(66.7%)、智能话术提醒(52%)、数字人虚拟会客厅(52%)和智能双录助手(52%)。

具体来看,白皮书按照保险公司与客户接触的不同阶段,梳理了保险业客户经营的六大现状和痛点:

(一)获客方面:线下营销受阻,线上流量昂贵,触达不到足够多的客户。因疫情和营销人员流失等原因,保险机构线下营销受阻;线上流量不仅价格昂贵,而且难以获取到用户数据;疫情也给保险公司带来了加速线上化进程的新机遇。

(二)知客方面:客户画像数据不完善,无法实现全面的客户洞察和精准营销。传统保司的客户画像数据主要来自售后客户的保单数据,只能得出基本的客户洞察结果。线上用户行为数据和营销过程的沟通对话数据价值未得到足够重视。客户画像数据不够完善和动态化,营销转化率难提升。

(三)触客活客:配套的产品、客户权益等难以满足多样化的营销要求。保险产品或营销方式,无法满足多样化的保险营销场景需求。保险公司的客户权益与营销环节存在脱节现象,难以在多样化的保险营销场景中对客户营销起到应有的促进作用。产品、权益、运营、营销缺乏统一设计,难形成一套整体方案。

(四)营销转化:营销人员技能提升慢,缺乏数字化销售支持系统的赋能。个险代理人平均从业时间短,专业知识和技能不足。一线保险顾问流动性强,技能提升缓慢。保险企业在销售支持系统上投入不足,缺少对销售人员的赋能。

(五)黏客:消费者权益保障不充分,导致客户流失,销售合规性待加强。监管趋严,保险销售行为可回溯成为必备。线下销售场景“双录”成本高,各地执行情况不一。销售误导等行为屡禁不止,消费者权益保障不充分。

(六)客户经营管理:营销沟通的过程管理缺乏“抓手”,难以掌握业务策略实际执行情况。传统保险销售管理更关注结果,对过程的执行情况难以追踪和衡量。人工听录音等方式效率低下,无法到做全量覆盖。机器质检系统采用中心化设计,不能满足销售团队的个性化管理需求。

与此同时,白皮书针对保险业客户经营方面的普遍痛点,提出了六大突破点以及具体的实施建议:

突破点一:由直接推销转为长期客户经营。

突破点二:由目标管理转为精细化行为管理。

突破点三:由销售督导转为实时营销赋能。

突破点四:由静态客户画像转为动态客户画像。

突破点五:由被动合规转为主动的销售合规。

突破点六:由经验驱动转为全面的数据驱动。

此外,白皮书分析介绍了来自中国太平、大都会人寿、泰康人寿、平安人寿等企业在客户经营方面的领先实践,并对未来发展趋势进行了展望。完整白皮书内容,欢迎留资下载(留资表单在右侧边栏或顶部)。

-620.svg)